ファクタリングを利用する際に、どうしても気になってしまうのが手数料です。

可能な範囲で手数料を抑えられると、費用負担を抑えて資金調達できるようになります。

本記事ではファクタリングを検討している方に向けて、ファクタリングの手数料の相場について解説します。

費用を抑えるコツを押さえてファクタリングサービスを利用しましょう。

ファクタリングにおける手数料の相場は2者間か3者間で異なる

ファクタリングにおける手数料の相場は2者間か3者間で異なります。

手数料を意識してファクタリングするなら、上記の2つの違いを知っておくことが重要です。

2者間ファクタリングは手数料が高くなりやすい

2者間ファクタリングは手数料が高くなりやすい方法です。

2者間ファクタリングはサービス利用者とファクタリング会社の間だけで完結するファクタリングの仕組みです。

債権元の会社に知られることなくファクタリングできるメリットがありますが、その代わり手数料が高くなってしまいます。

手数料がかかってでも相手の会社にファクタリングしたことを知られなくない方は2者間ファクタリングを利用してください。

2者間ファクタリングの手数料の相場は8%から20%です。

上記の数値を目安にコストの低いファクタリング業者かどうか判断しましょう。

3者間ファクタリングは手数料が低くなりやすい

3者間ファクタリングは手数料が低くなりやすい方法です。

3者間ファクタリングはサービス利用者・ファクタリング会社・債権元の会社の3者間で取引するファクタリングの仕組みです。

債権元の会社に知られてしまうデメリットはありますが、相手の会社が問題ない場合は3者間ファクタリングを利用すれば手数料が抑えられます。

手数料を抑えることを優先するなら、3者間ファクタリングを利用してください。

3者間ファクタリングの手数料の相場は1%から9%です。

ただ、3者間ファクタリングを一方的に進めるとトラブルに発展してしまうため、事前に相手の会社にファクタリングしてよいか相談した上で利用しましょう。

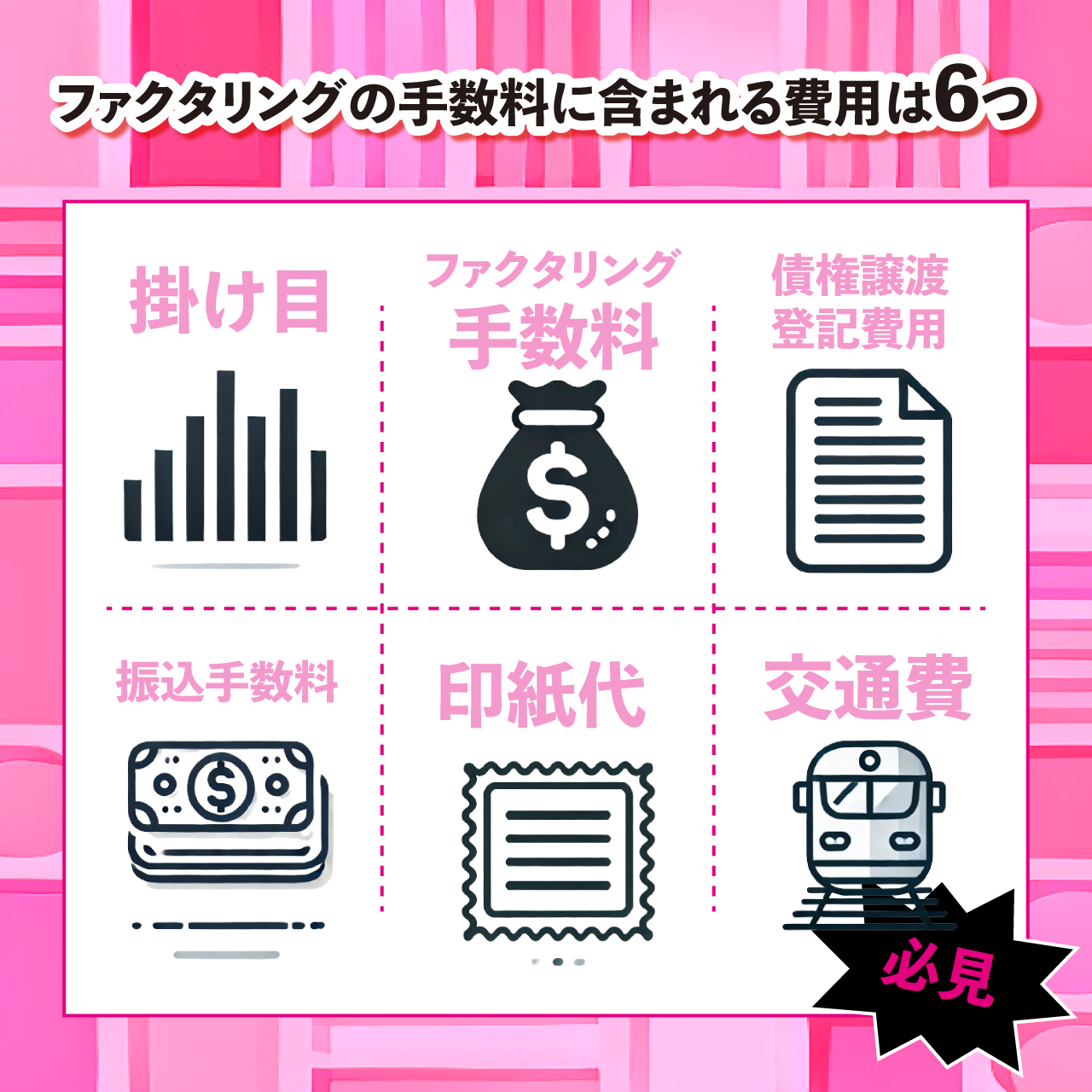

ファクタリングの手数料に含まれる費用は6つ

ファクタリングの手数料の中には、主に以下の6つの費用が含まれています。

掛け目

掛け目は貸し出した担保となる債権の価値に一定の割合を掛け、その上限まで貸し出す割合のことです。

一般的に75%から90%が目安となり、審査した上で回収リスクが高いと判断されると掛け目は小さくなり、回収リスクが低いと判断されると掛け目は大きくなります。

掛け目によって減額された金額は、サービスを利用した企業に返還されます。

ファクタリング手数料

ファクタリング手数料はファクタリングによって債権を買い取ってもらう際にかかる手数料です。

ファクタリング手数料は債権元の会社の信用力の高さを踏まえて金額が決まります。

仮にサービスを利用した企業の信用力が欠けていても、債権元の会社の信用力が高いなら資金調達できます。

ファクタリングでかかる手数料をファクタリング手数料しかかからないと考えている方が多いですが、実際は他にもいくつかの費用がかかっていることを把握しておきましょう。

債権譲渡登記費用

債権譲渡登記費用は債権の買取を証明する手続きにかかる費用です。

登記は重要な権利・義務がどこにあるのかを社会に向けて公告するための法制度です。

ファクタリングによって債権の権利・義務の移動があると、債権譲渡登記手続きが求められ、手続きを進める際に費用がかかります。

ただ、債権譲渡登記は企業側の要望で手続きを進めるかどうか判断できます。

登記手続きが必要ないのであれば、債権譲渡登記費用は発生しません。

振込手数料

振込手数料はファクタリングによって調達した資金を対象の口座に振り込むためにかかる手数料です。

振込手数料はファクタリング会社側が負担してくれる場合もあれば、サービス利用者側が負担する場合もあります。

あらかじめどちらが負担を追うか確認しましょう。

印紙代

印紙代は契約書に貼る印紙代です。

直接対面で契約を結ぶと契約金額が1万円以下なら非課税、1万円以上なら200円の印紙代が発生します。

しかし、オンライン上で契約を済ませると印紙代は発生しません。

他にもいくつかの要因がありますが、ファクタリングの費用が対面以上にオンライン完結型だとコストが抑えられるのは、上記の仕組みが関わっています。

交通費

交通費はファクタリング時の面談で直接会いにいくためにかかる交通手段の費用です。

こちらも対面で契約する場合にかかってくるコストで、オンライン完結型の場合は発生しません。

ちなみに、悪質なファクタリング会社だと、出張費用として高額な費用を請求される場合があります。

明らかに高額な交通費を請求してくる業者は怪しいと判断しましょう。

ファクタリングの手数料を抑えるコツ5選

ファクタリングの手数料を抑える際には以下の5つのコツを押さえてください。

複数のファクタリング会社を比較検討する

複数のファクタリング会社を比較検討すると、手数料が抑えやすくなります。

最初に手数料が低いと感じて申し込んだファクタリング会社よりもコストが抑えられるファクタリング会社が見つかる可能性があります。

自分で見つけられる範囲で複数のファクタリング会社をピックアップし、手数料を比較して利用先を選定してみてください。

信用力の高い売掛先の債権を使う

信用力の高い売掛先の債権を使うと、ファクタリングの審査に通過しやすくなります。

ファクタリング業者としては、できる限り貸し出した金額が返ってくる会社にお金を貸したいと考えます。

信用力が欠けていることがわかると、ファクタリング業者にとって一方的にリスクを負うこととなるため、審査に落ちる可能性が高いです。

企業の信用力は以下の項目で判断されます。

- 上場企業かどうか

- 金融事故を起こしていないかどうか

- 財務情報に問題がないか

- 業界の成長性があるか

上記の項目を元に大まかに信用力が高いか判断できると、安心してファクタリングの審査に進みやすいです。

3者間ファクタリングを利用する

3者間ファクタリングを利用すると、2者間ファクタリングを利用するときより手数料が抑えられます。

3者間ファクタリングは売掛先の信用度が判断しやすいために手数料が低くなりやすいです。

2者間ファクタリングではファクタリングのやり取りに債権元の企業が介入しません。

一方で、3者間ファクタリングではファクタリングのやり取りに債権元の企業が介入するため、2者間ファクタリングより信用度を測りやすいです。

貸し出した資金の回収リスクが高いと判断できると手数料を高く設定する必要はありません。

ただし、手数料の低さは信用度の高さに紐づいているため、3者間ファクタリングだから手数料が必ずしも低くなるとは限らない点に注意してください。

オンライン完結型のファクタリング会社を利用する

オンライン完結型のファクタリング会社を利用すると、手数料の一部の負担を抑えやすいです。

オンライン完結型のファクタリング会社は、先ほども触れたように印紙代や交通費をはじめとしたコストが発生しません。

一部コストが発生しない分、対面でファクタリングの手続きを進める場合と比較してコストを抑えやすいです。

どうしてもじっくり対面で話し合って慎重にファクタリングを進めるか判断したい場合でない限りは、オンライン完結型のファクタリング会社がおすすめです。

手数料を抑えるキャンペーンを活用する

手数料を抑えるキャンペーンを活用することで、ファクタリング時のコストを抑えられます。

ファクタリング会社の中にはキャンペーンを実施している会社もあり、例えば、初回なら手数料を通常よりも抑えてファクタリングが利用できるキャンペーンがあります。

他のファクタリング会社と比較検討する際に、キャンペーンを踏まえた手数料の高さを算定して比較することで、より正確にコストを抑えたファクタリングサービスの利用が可能です。

ファクタリングの手数料が低い会社7選

ファクタリングの手数料が低いおすすめのファクタリング会社として以下の7社があげられます。

| ファクタリング会社名 | 手数料率 | 利用可能額 | オンライン対応の有無 |

|---|---|---|---|

| QuQuMo | 1.0%~14.8% | 1万円~ | 〇 |

| PayToday | 1.0%~9.5% | 10万円~ | 〇 |

| 日本中小企業金融サポート機構 | 1.5%~10% | 1万円~ | 〇 |

| ビートレーディング | 2.0%~12% | 上限なし | 〇 |

| アクセルファクター | 2.0%~15% | 30万円~ | 〇 |

| ファクタリングzero | 1.5%~10% | 20万円~5,000万円 | 〇 |

| 事業資金エージェント | 1.5%~20% | 20万円~2億円 | 〇 |

QuQuMoは業界トップクラスの手数料1%~

| サービス項目 | QuQuMo |

|---|---|

| 手数料率 | 1.0%~14.8% |

| 利用可能額 | 1万円~ |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | 2者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 98% |

| 入金スピード | 最短2時間 |

| 運営会社 | 株式会社アクティブサポート |

| 本社拠点 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3F |

| 公式サイト | QuQuMo公式サイト |

QuQuMoは業界トップクラスの手数料1%から利用できるファクタリングサービスです。

本来なら3者間ファクタリングでないと低い手数料でファクタリングは利用できません。

しかし、QuQuMoの場合は2者間ファクタリングのみ対応しているにもかかわらず、手数料が1%まで抑えられます。

QuQuMoでは1万円以上であればいくらでも資金調達できるため、資金調達できる金額が大きくなる可能性が高い場合はQuQuMoを利用してみてください。

ちなみに、QuQuMoは弁護士ドットコムが監修しており、クラウドサインでの契約が可能です。

対面でも書類による契約だと、形に残って情報が漏洩してしまうリスクがあります。

QuQuMoならその心配がないため、セキュリティ性の高さを意識している方にもおすすめです。

PayTodayは最高でも手数料9.5%で金額に関係なく手数料を抑えやすい

| サービス項目 | PayToday |

|---|---|

| 手数料率 | 1.0%~9.5% |

| 利用可能額 | 10万円~ |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | 2者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 98% |

| 入金スピード | 最短30分 |

| 運営会社 | Dual Life Partners株式会社 |

| 本社拠点 | 〒107-0062 東京都港区南青山2-2-6 ラ・セーナ南青山7F |

| 公式サイト | PayToday公式サイト |

PayTodayは最高でも手数料9.5%で金額に関係なく手数料を抑えやすいファクタリングサービスです。

ファクタリングを申し込む際に、審査した上で最終的に借りられる金額が決まります。

想定していた金額よりも低い金額を借り入れることになる可能性があり、その場合に手数料率が金額に合わせて高くなってしまいます。

しかし、PayTodayであれば手数料が最大でも9.5%で抑えられるため、借り入れる金額が少なくなっても手数料のリスクは抑えやすいです。

ただ、PayTodayは最低でも10万円からの資金調達時に利用することとなるため、少額の資金調達の際には使えない点に注意してください。

日本中小企業金融サポート機構は2者間ファクタリングでも手数料が10%以下

| サービス項目 | 日本中小企業金融サポート機構 |

|---|---|

| 手数料率 | 1.5%~10% |

| 利用可能額 | 1万円~ |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | ・2者間ファクタリング ・3者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 95%以上 |

| 入金スピード | 最短3時間 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 本社拠点 | 〒105-0011 東京都港区芝公園1-3-5 ACN芝公園ビル2F |

| 公式サイト | 日本中小企業金融サポート機構公式サイト |

日本中小企業金融サポート機構は2者間ファクタリングでも手数料が10%以下に抑えられるファクタリングサービスです。

例えば、QuQuMoは借り入れる金額が大きくなれば、2者間ファクタリングでも手数料が大幅に抑えられますが、金額が低くなると手数料が10%を超えてきます。

しかし、日本中小企業金融サポート機構は2者間ファクタリングを利用しても借り入れる金額に関係なく手数料を10%に抑えられます。

借り入れる金額が低くなる可能性を考慮したい方は、日本中小企業金融サポート機構の利用がおすすめです。

日本中小企業金融サオート機構は他のファクタリング会社と異なり、一般社団法人が展開しているサービスです。

法人ならではの取引実績もあり、8,000社以上との取引関係を持っているため、実績の面でも選択肢の中に入れてみてください。

ビートレーディングは手数料が低い上に借入金額の制限なし

| サービス項目 | ビートレーディング |

|---|---|

| 手数料率 | 2.0%~12% |

| 利用可能額 | 上限なし |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | ・2者間ファクタリング ・3者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 98% |

| 入金スピード | 最短12時間 |

| 運営会社 | 株式会社ビートレーディング |

| 本社拠点 | 〒105-0012 東京都港区芝大門1-2-18 野依ビル3F・4F |

| 公式サイト | ビートレーディング公式サイト |

ビートレーディングは手数料が低い上に借入金額の制限がないファクタリングサービスです。

ビートレーディングの手数料率は2.0%から12%で、相場と比較しても低めに設定されています。

加えて、ビートレーディングは借入金額の上限額も下限額も設定されておらず、1円単位で借りられます。

そのため、どこよりも自由度の高いファクタリングサービスとして有名です。

手数料率が最安というわけではありませんが、低い手数料で自由に資金調達したいならビートレーディングがおすすめです。

アクセルファクターは早期申し込みで手数料が最大2%OFF

| サービス項目 | アクセルファクター |

|---|---|

| 手数料率 | 2.0%~15% |

| 利用可能額 | 30万円~ |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | 2者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 93% |

| 入金スピード | 最短即日 |

| 運営会社 | 株式会社アクセルファクター |

| 本社拠点 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5F |

| 公式サイト | アクセルファクター公式サイト |

アクセルファクターは早期申し込みで手数料が最大2%OFFになるファクタリングサービスです。

ファクタリングサービスでキャンペーンを実施しているところを利用すると費用負担が抑えられると説明しましたが、実際のところ大手でもキャンペーンを実施しているところは限られています。

一方で、アクセルファクターは60日前に申し込むと手数料2%割引、30日前に申し込むと手数料1%割引してもらえるキャンペーンを実施しています。

直前に申し込む場合には割引されませんが、前もってファクタリングする予定を立てている方はアクセルファクターを利用してみてください。

ファクタリングzeroは10%以下の手数料で費用を抑えやすい

| サービス項目 | ファクタリングzero |

|---|---|

| 手数料率 | 1.5%~10% |

| 利用可能額 | 20万円~5,000万円 |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | 2者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 96% |

| 入金スピード | 最短即日 |

| 運営会社 | 株式会社スリートラスト |

| 本社拠点 | 〒812-0013 福岡県福岡市博多区博多駅東1-1-16 第2高田ビル402 |

| 公式サイト | ファクタリングzero公式サイト |

ファクタリングzeroは10%以下の手数料で費用を抑えやすいファクタリングサービスです。

ファクタリングzeroは福岡県に拠点を置くファクタリング事業者で、こちらも2者間ファクタリングで10%以下の利率で資金調達できます。

2者間ファクタリングで費用を抑えるなら、ファクタリングzeroも選択肢に入れてみてください。

ただ、利用可能金額が20万円から5,000万円以下で、審査通過率は90%以上を記録しているものの他のファクタリングサービスより優れているわけではありません。

オンラインには対応していますが、福岡に住んでいる方で対面での契約を考えている方なら第一候補として考えてみてください。

事業資金エージェントは2者間ファクタリングでも最低5%で利用できる

| サービス項目 | 事業資金エージェント |

|---|---|

| 手数料率 | 1.5%~20% |

| 利用可能額 | 20万円~2億円 |

| オンライン対応の有無 | 〇 |

| ファクタリングの種類 | ・2者間ファクタリング ・3者間ファクタリング |

| ファクタリング利用者の対象 | 法人・個人事業主 |

| 審査通過率 | 90%以上 |

| 入金スピード | 最短3時間 |

| 運営会社 | アネックス株式会社 |

| 本社拠点 | 〒105-0004 東京都港区新橋4-9-1 新橋プラザビル5F |

| 公式サイト | 事業資金エージェント公式サイト |

事業資金エージェントは2者間ファクタリングでも最低5%で利用できるファクタリングサービスです。

事業資金エージェントは3者間ファクタリングだと1.5%から9%で利用でき、2者間ファクタリングだと5%から20%で利用できます。

2者間ファクタリングで5%前後にできるとファクタリングサービスはある程度限定されます。

資金調達する金額が小さい場合はさほど大きなメリットはありません。

しかし、大口の資金調達を検討している場合は手数料が抑えやすいです。

事業賞金エージェントは特に数千万円や億単位の資金調達を検討している方におすすめです。

ファクタリングの手数料の相場に関するよくある質問

ファクタリングの手数料の相場に関するよくある質問として主に以下の2点があげられます。

- 手数料の低いファクタリング会社を優先して選ぶべき?

- 他のファクタリング会社を利用している際に、交渉して手数料を低くしてもらえる?

手数料の低いファクタリング会社を優先して選ぶべき?

ファクタリング会社を選ぶ際には、手数料の低さも重要ですが、以下の項目も確認しましょう。

- 現金化までにかかる時間

- 審査難易度・審査に必要な書類

- 実績の公開

すぐに資金調達したい場合は、ファクタリング会社が現金化までにかかる時間をチェックしておくと、必要なタイミングまでに間に合うかどうか判断しやすいです。

スピード感を重視するなら現金化までにかかる時間を確認することをおすすめします。

また、審査難易度・審査に必要な書類を確認することも大切です。

ファクタリング会社は消費者金融と比較して審査難易度が高い傾向にあります。

とはいえ、できる限り審査通過率の高いところを利用すると審査に通過しやすくなります。

加えて、審査に必要となる書類の中身はファクタリング会社で異なり、少ない書類で審査してもらえるファクタリング会社も少なくありません。

書類についても確認して慎重に利用先を決めてください。

他にも、実績を公開しているファクタリング会社かどうかもチェックしましょう。

何件のファクタリングをしてきたか実績を公開しているところも多く、実績が確認できると安心して任せやすいです。

公式サイトをチェックして実績の有無も考慮することをおすすめします。

いくつも考慮するポイントがありますが、人によってどこを重視するか異なります。

それぞれがファクタリングする上で重視するポイントを決め、その特徴に適したサービスを選択してください。

他のファクタリング会社を利用している際に、交渉して手数料を低くしてもらえる?

ファクタリング会社の中には、手数料を交渉によって下げてもらえるところもあります。

複数のファクタリング会社と相見積もりして、その資料を用いて交渉すると応じてもらえるファクタリング会社もあります。

とはいえ、手数料の値下げは優良な顧客かどうかで変わりやすいです。

すでにファクタリングを利用していて、安心してお金を貸せる相手だと業者側が判断している際には、手数料の値下げに応じてもらいやすいです。

しかし、実績のない相手だと信頼できる相手かわからないため、交渉には応じてもらえません。

ただ、取引の将来性や過去の返済実績、企業の実績を資料にまとめて提出すると、初めての顧客でも値下げに応じてもらえる可能性もゼロではありません。